Każda firma zarejestrowana na giełdzie podzielona jest na akcje. Akcje to udziały w przedsiębiorstwie, czyli małe cząstki firmy. Granie na giełdzie to próba zarobienia na ich kursie. Kupujemy akcje, czekamy aż zyskają na wartości, po czym je sprzedajemy. Różnica między ceną kupna i sprzedaży to nasz zysk. Oczywiście istnieje ryzyko, że ceny akcji spadną i wtedy stracimy cześć naszych zainwestowanych pieniędzy. Tyle wie niemal każdy, jednak niewiele osób wie, że zarabiać pieniądze na giełdzie można także poprzez utratę wartości akcji. W jaki sposób?

Co to jest krótka sprzedaż?

Krótka sprzedaż polega na tym, że inwestor pożycza pewną ilość akcji, sprzedaje je, czeka na spadek ich wartości, po czym wykupuje po niższej cenie i oddaje właścicielowi. Różnica między ceną sprzedaży a ceną kupna to zysk. W dużym uproszczeniu: pożyczamy 10000 akcji wartych 100 złotych za sztukę. Oznacza to, że dysponujemy akcjami wartości miliona złotych. Musimy oczywiście zapłacić także prowizję osobie pożyczającej – 10 złotych od każdej akcji. Sprzedajemy pożyczone akcje – na naszym koncie znajduje się milion złotych, jednak jesteśmy winni 10000 akcji i dodatkowe 10%. Czekamy na spadek cen akcji. Załóżmy, że wartość spadła do 50 złotych. Kupujemy 10000 akcji po 50 złotych i oddajemy je pożyczkodawcy. Dodatkowo płacimy mu 10 złotych za każdą pożyczoną akcję. 100 – 50 – 10 = 40 złotych zarobku na każdej akcji. Z miliona złotych, wydaliśmy sześćset tysięcy, a czterysta tysięcy to nasz zysk.

Czym są fundusze hedgingowe?

Fundusze hedgingowe zajmują się inwestowaniem z wykorzystaniem różnorodnych i zaawansowanych technik inwestycyjnych. Są to fundusze o wysokim stopniu ryzyka, pozwalającym zwielokrotnić kwotę inwestycji, co powoduje, że wypracowane zyski mogą być wielokrotnie wyższe, ale i ewentualne straty także będą znacznie bardziej dotkliwe. Jedną z technik inwestycyjnych używanych przez fundusze hedgingowe jest krótka sprzedaż. Przy pomocy różnych technik fundusze powodują spadek wartości cen akcji, na czym zarabiają spore pieniądze. Jedną z firm, które znalazły się na celowniku funduszy, jest GameStop – sieć sklepów z elektroniką i grami komputerowymi. Fundusze pożyczały akcje GameStop, sprzedawały je, zaniżały wartość i wykupywały z powrotem, przy okazji doprowadzając firmę do ruiny. W stosunkowo krótkim czasie ceny akcji GameStop z 20 dolarów spadły do 4. Proces ten trwał miesiącami, a fundusze zarabiały na nim wielkie pieniądze.

W jaki sposób fundusze hedgingowe zaniżają kursy akcji?

Dzieje się to dosłownie na naszych oczach. Przykładem niech będzie Bill Ackman – założyciel i dyrektor generalny funduszu Pershing Square Capital Managment. W marcu 2020 Bill wystąpił w telewizji CNBC, gdzie przez blisko pół godziny tłumaczył, dlaczego zamknięcie kraju jest w tej chwili priorytetem. Bill używał niezwykle dramatycznych określeń. „Nadciąga tsunami, a my jesteśmy jak dzieci bawiące się na plaży”. „Musimy zamknąć. Nie ma innego wyjścia”. „Nadchodzi piekło”. Jedynym ratunkiem według Ackmana był natychmiastowy lockdown. W tym samym czasie fundusz Billa uprawiał krótką sprzedaż akcji hotelarskich. Pershing Square na polityce strachu dorobiło się dwa miliardy dolarów. A jest to tylko jeden z przykładów. I co najciekawsze Bill nie robił nic nielegalnego. Przecież on tylko przestrzegał przed globalną pandemią. Dramatyczny wywiad znajdziecie pod tym linkiem. Podobnych przykładów jest więcej.

Wallstreetbets i GameStop

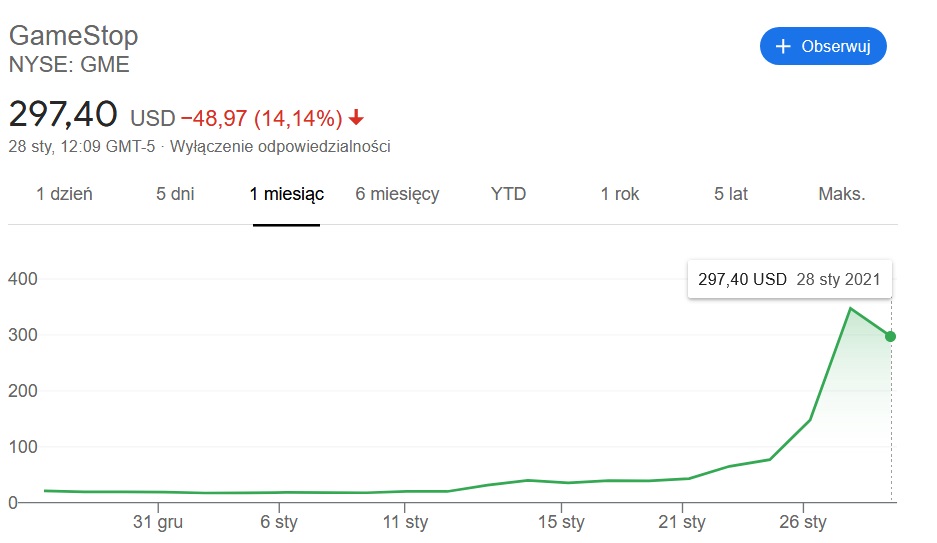

r/wallstreetbets to jeden z działów na platformie społecznościowej Reddit. Jego członkowie jak wskazuje nazwa, interesują się obrotem akcji. Członkowie działu zauważyli, że w wyniku machinacji fundusze hedgingowe pożyczyły więcej akcji GameStop, niż jest dostępne na rynku. Jak pamiętamy, w przypadku krótkiej sprzedaży pożyczone akcje należy zwrócić. Użytkownicy Reddita zaczęli więc wykupywać akcje GameStop, co spowodowało gwałtowny wzrost ich wartości. W wyniku masowego wykupu wartość akcji z kilku dolarów wystrzeliła do blisko 350. Wyobraźmy sobie teraz fundusz, który wykupił milion akcji w cenie 4 dolary. Koszt operacji – cztery miliony + prowizja. Teraz w wyniku zawyżonego kursu akcji fundusz taki musi je wykupić za 350 milionów dolarów. Suma może nie wydawać się duża jak na rynek inwestorski, jednak to był tylko przykład. Tak naprawdę fundusze mają akcje pożyczone na wartość półtora miliarda dolarów, a termin zwrotu zbliża się nieubłaganie.

Cóż więc robią fundusze? Próbują przeczekać sytuację do czasu wynormowania mocno zawyżonego kursu akcji? Nie – fundusze pożyczają jeszcze więcej akcji, wciąż licząc na załamanie rynku. Skoro cena jest sztucznie nadymana niczym balon, to balon w końcu musi pęknąć. Problem w tym, że internauci nie odpuszczają i nadal wykupują akcje GameStop, windując je w górę jeszcze bardziej. Gdy sprawa została nagłośniona w mediach, jeszcze więcej ludzi zainteresowało się tematem.

W tej chwili fundusze w wyniku cen akcji mają gigantyczne długi i niektóre są na krawędzi bankructwa. Czy do tego dojdzie? Nie wiemy. Środowiska finansowe naciskają na organy państwowe, aby zajęły się ‘nielegalnym’ Redditem oraz zwracają się o pomoc finansową do państwa (tzw. bailout). Tymczasem portfele użytkowników Wallstreebets pękają w szwach. Inwestując 6000 dolarów gracz, mógł wyciągnąć po kilku dniach nawet pół miliona. Problem w tym, że są to dolary teoretyczne. Są one w postaci akcji, których cena w każdym momencie może runąć w dół. Poza tym internauci nie chcą sprzedawać, gdyż liczą na danie nauczki bogatym manipulatorom z Wall Street.

Sytuacja jest rozwojowa. Użytkownicy Reddita rozpowszechniają między sobą listę innych podmiotów, na których fundusze uprawiają krótką sprzedaż. Nie wiadomo też, jak na wydarzenia zareagują organy ścigania. Oczywiście samo w sobie to, co robią użytkownicy Reddita nie jest nielegalne, jednak pojawiają się naciski, aby w jakiś sposób przeciwdziałać akcjom tego typu. Dyrektor generalny NASDAQ, Adena Friedman chce, aby sprawie przyjrzały się organy nadzoru. W sprawie wypowiedziała się także rzeczniczka Białego Domu Jen Psaki. Twierdzi ona, że doradcy ekonomiczni prezydenta przyglądają się sytuacji. Stwierdzenie bardzo ogólne, jednak trzeba pamiętać, że większość ludzi, którym otacza się prezydent Biden, związana jest ze środowiskami finansowymi.

Niektóre firmy brokerskie jak na przykład Robinhood zablokowały możliwość kupowania akcji GameStop. Można jedynie sprzedawać. Działanie ma prawdopodobnie na celu sztuczne zaniżenie cen akcji, jednak nie jest do końca jasne, czy takie wymuszanie sprzedaży jest legalne. Niektóre media stanęły w obronie Wall Street. Co ciekawe zarówno lewa jak i prawa strona sceny politycznej zgodnie przyklaskują akcji zainicjowanej na Reddicie. Ludzie związani z lewicą odczuwają satysfakcję z dokopania 'chciwym kapitalistom’ a ci z prawej strony nie znoszą 'bogatego establishmentu’

Szacowne straty funduszy na dzień dzisiejszy to 14.5 miliarda dolarów. I to tylko z akcji GameStop. Danych dotyczących innych firm nie udało nam się odnaleźć.

Uaktualnienie 29.01.21: Robinhood wycofało się z kontrowersyjnej decyzji. Na firmę spadła krytyka nie tylko ze strony jej użytkowników, ale także celebrytów i polityków. Użytkownicy Google Play zalali aplikację Robinhood negatywnymi recenzjami. Google stanęło w obronie firmy brokerskiej i zaczęło usuwać nieprzychylne komentarze. Konkurencja Androida, czyli Apple App Store, prewencyjnie zablokowała możliwość oceniania aplikacji i dodawania recenzji.

Próby powstrzymania użytkowników przed masowym skupowaniem akcji trwają nadal. Discord – aplikacja służąca do rozmów głosowych i komunikacji za pomocą wiadomości tekstowych, zbanowała grupę „WallStreetBets”. Jako powód podano „nienawiść i dyskryminację”. Za „mowę nienawiści” zbanowana także została grupa „Robinhood Stock Traders”. Obie platformy nie pokazały żadnego dowodu w tej sprawie, więc pozostaje nam wierzyć na słowo, że użytkownicy grup naprawdę zmawiali się do jakichś nienawistnych działań, a nie próbowali wymieniać się informacjami w sprawie kursów akcji.

W miarę rozwoju sytuacji będziemy uaktualniać ten artykuł. Na chwilę obecną tylko jedno jest pewne – po raz pierwszy w historii jesteśmy świadkami tego jak zwykli ludzie pokonują bogatych przedsiębiorców z Wall Street w ich własnej grze.

Źródła:

https://www.polygon.com/2021/1/27/22252600/gamestop-stock-gme-why-whats-happening-explain

https://uk.pcmag.com/personal-finance/131281/what-is-going-on-with-gamestop-meme-stocks-explained

https://www.cnbc.com/2021/01/27/gamestop-speculation-is-danger-to-whole-market-massachusetts-regulator.html

https://www.nbcnews.com/business/business-news/gamestop-reddit-explainer-what-s-happening-stock-market-n1255922

https://www.nbcnews.com/business/markets/social-media-driven-trading-frenzy-gamestop-amc-entertainment-sparks-calls-n1255830

https://www.reddit.com/r/wallstreetbets/

https://www.theverge.com/2021/1/28/22254102/robinhood-gamestop-bloc-stock-purchase-amc-reddit-wsb

https://www.investopedia.com/terms/s/shortsale.asp

https://www.investopedia.com/terms/h/hedgefund.asp

Biden’s economic team is “monitoring” the situation with GameStop $GME pic.twitter.com/X64DdbTz3k

— Weston Blasi (@westonblasi) January 27, 2021

Przy pomocy różnych technik fundusze powodują spadek wartości cen akcji, na czym zarabiają spore pieniądze. – TO jest OK

Nie wiadomo też, jak na wydarzenia zareagują organy ścigania, gdyż w pewnym sensie jest to manipulacja cenami akcji. – TO nie jest OK

gdzie tu logika

Dziękujemy za komentarz. Nie chodziło nam o usprawiedliwianie działań Wall Street, tylko o zwrócenie uwagi na fakt, że nie wiemy jakie jest oficjalne stanowisko organów ścigania. Artykuł został uaktualniony.

Jak na krótkiej sprzedaży bankrutowano małych inwestorów manipulując sztucznie cenami akcji to było to twarde prawa rynku – jak poszło w drugą stronę to zbrodnia, rząd powinien się tym zająć, dołożyć kasę , ukarać winnych. Kapitalizm w pełnej krasie.

W Polsce tez mamy przypadki zdolowanych przez fundusze spolek.